El modelo 368 en la declaración del IVA solo va dirigido a la prestación de servicios digitales como la telefonía, ya sea fija o de móvil, los programas de radio y televisión, la venta de productos por Internet, al diseño y programación de páginas webs, mantenimientos de software y aplicaciones, juegos electrónicos o descargas de música, series, películas, juegos, etc. Si nuestra empresa no se dedica a ninguna de estas actividades estará sujeta al la legislación general del IVA del España, y en este caso se deberá presentar el modelo 303 de IVA.

La nueva normativa establece que cuando un autónomo o una pequeña empresa presta servicios de telecomunicaciones, de radiodifusión y televisión y de servicios prestados por vía electrónica a consumidores residentes en la Unión Europea, el IVA repercutido debe ser el del país de residencia del consumidor final. Sin embargo, el modelo 368 de servicios electrónicos se aplica únicamente cuando el destinatario de la exportación de los productos es un particular, por lo que, si es una empresa no se le repercutirá el IVA del lugar de residencia.

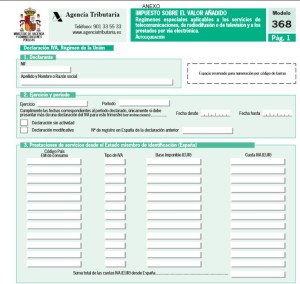

¿Cómo cumplimentar el modelo 368 de IVA

El modelo 368 en la declaración del IVA sujeto a la prestación de servicios digitales hace mención a la declaración-liquidación que deben realizar las empresas cuya actividad esté relacionada con el ofrecimiento de productos online, y deberán presentarlo de forma electrónica a través de la sede que tiene en Internet la Agencia Estatal de Administración Tributaria.

El modelo 368 va dirigido a todos aquellos empresarios o profesionales relacionados con cualquiera de los regímenes especiales recogidos en el capítulo XI en el título IX de la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido (IVA), que tengan designada a España como el lugar de residencia de su empresa.

Los autónomos o pequeñas empresas a quienes les afecta el modelo 368 deben presentarlo cada tres meses, dentro de un plazo de 20 días que comienza a partir del final del periodo al que se refiera la declaración que puede ser de dos tipos:

- Para aquellos empresarios o profesionales que no están establecidos en la Unión Europea, acogidos al régimen especial aplicable a los servicios de telecomunicaciones, radiodifusión o televisión y a los servicios prestados por vía electrónica, pero que sí han elegido a España como estado miembro de identificación para su actividad empresarial.

- Para aquellos empresarios o profesionales establecidos en la Unión Europea, y también acogidos al régimen especial aplicable a los servicios de telecomunicaciones, radiodifusión o televisión y a los servicios prestados por vía electrónica, y que han optado por España como estado miembro de identificación para su actividad empresarial.