En España, las pequeñas y medianas empresas y los negocios de autónomos se enfrentan cada año a una gran cantidad de facturas impagadas. Según muestra la encuesta de la Plataforma Multisectorial contra la Morosidad, las empresas no llegaron a cobrar el 3,1% de su facturación en 2019.

Esta es la principal razón por la que contar con un buen servicio de reclamo de facturas impagadas, como es el caso de Cobramus, es de vital importancia. De este modo, no afectará al rendimiento y a la actividad de tu empresa.

Pero, si ya te haya ocurrido y un cliente no te pague la factura de tus servicios, ¿sabes qué debes hacer? En el artículo de hoy, te explicamos con todo detalle cuáles son las consecuencias de las facturas impagadas y las posibles soluciones a las que puedes recurrir. ¡Toma nota!

¿Cómo detectar un retraso en el pago de la factura?

Antes de preocuparte porque un cliente no te haya pagado por el servicio prestado, es esencial valorar dónde está el problema. A la hora de tratar con clientes, conocer cada caso en concreto será un aspecto fundamental.

Por ejemplo, si tienes un cliente que te ha pagado las facturas correctamente en los últimos años, posiblemente el retraso en el pago será un error.

Sin embargo, cuando se trata de un impago, esto puede ocurrir porque cada empresa establece unas fechas para realizar los pagos. Y, posiblemente, haya ocasiones en que no se realicen en las fechas pactadas previamente. De este modo, estaríamos ante un caso de morosidad por parte del cliente.

En el momento en que te enfrentas a este problema común en el panorama nacional, es importante saber cuáles son las principales consecuencias para tu compañía y cómo debes actuar.

Consecuencias de las facturas impagadas

Las consecuencias de las facturas impagadas desde el punto de vista contable tienen mucha relevancia para una empresa. En este caso, cuando un cliente no te paga una factura en el plazo de un año, tendrás que destinarlo como un cliente de dudoso cobro.

A su vez, tendrás que hacer una reclasificación contable. En otras palabras, el estado de la cuenta del cliente pasa a ser de 430 (estado normal) a 436 (cliente de pago dudoso). Y si finalmente no consigues que pague su deuda, deberás anular el estado dudoso y clasificarlo como una perdida de crédito comercial bajo el número 650.

¿Los impagos son deducibles en el Impuesto sobre Sociedades?

Es normal que te preguntes lo siguiente: ¿Qué ocurre con el gasto de la factura impagada “650”? ¿Es deducible para el Impuesto sobre Sociedades?

Teniendo en cuenta el artículo 13.1 sobre la Ley del Impuesto sobre sociedades, dicha deducción ocurre bajo unas circunstancias específicas:

• Si ha transcurrido un plazo de 6 meses desde la declaración de impago.

• Si el cliente moroso está procesado por delito de alzamiento de bienes.

• En caso que el cliente esté en una situación de concurso de acreedores.

• Cuando el cobro del importe depende directamente de la resolución de un reclamo por vía judicial o de un objeto de litigio judicial o arbitral.

No obstante, si no se trata de ninguna de las situaciones mencionadas, no tendrás otra solución que hacer un ajuste de tu balance de cuentas, ya que el gasto no es deducible.

Soluciones a las facturas impagadas

A continuación, te explicamos algunos de los puntos clave para dar solución a un problema de morosidad:

Conocer nuevos clientes

Trata de evitar depender de los pagos de unos pocos clientes, ya que puede que en algún momento esos clientes te fallen y puede provocar inestabilidad en la empresa.

Por ello, es muy importante mantener la vista fija en nuevos clientes y tener una buena previsión de ingresos. Por otro lado, antes de trabajar con un cliente, deberás conocer un poco sobre él y analizar si compensa a la empresa. De este modo, evitarás posibles problemas en el futuro.

Revisar tus condiciones de pago

Es fundamental que tu empresa se rija por unas buenas condiciones de pago y reembolso, puesto que estas albergan las normas a seguir para el pago de facturas.

Por ejemplo, en caso de que tengas una tienda online, puedes establecer una política de pago anticipado. O también, puedes pedir un anticipo económico a la hora de cerrar el trato con el cliente en caso de que tu empresa trabaje por proyectos.

Vigilar tu flujo de efectivo

Una compañía se sustenta por el pago de sus servicios. Por tanto, en caso de impago, es recomendable conocer las causas. Si nunca analizas este aspecto, no podrás resolver las relaciones futuras con el cliente en cuestión. Y esto puede acabar limitando tu visión de negocio.

En definitiva, una buena comunicación y una gestión efectiva con los clientes serán los dos elementos imprescindibles en estas circunstancias.

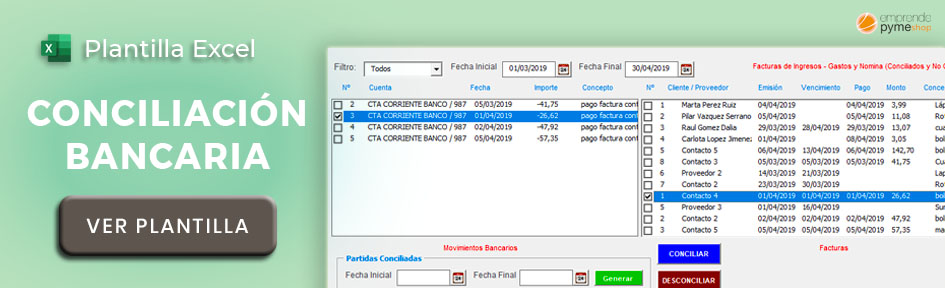

Una herramienta que puede ser de gran ayuda es la plantilla Excel de conciliación bancaria. Esta plantilla te permite llevar el registro de todas tus facturas y anotar los cobros y pagos al momento, lo que te permitirá realizar el seguimiento del flujo de efectivo. Además podrás asociar los movimientos bancarios con los ingresos y gastos y realizar la conciliación bancaria. Si quieres saber más sobre esta fantástica herramienta haz clic en la imagen que te mostramos a continuación: